船舶租赁市场:供需双方博弈中共生

作者: 发布时间:2020年09月15日 浏览量:651 字体大小: A+ A-

鉴于班轮公司规模庞大的租赁需求,以及头部非运营船东拥有的较强话语权,集装箱船租赁市场供需双方具有相对稳定的关系,形成了博弈中共生的生态格局

目前,班轮公司获取运力的方式主要有两种:一是以自有船舶作为基础运力;二是通过租赁船舶扩大营运规模。2008年国际金融危机暴发后,《巴塞尔协议III》对银行资本充足率要求进一步提高,班轮公司通过欧洲传统的船舶融资银行获取贷款难度加大,更倾向从非运营船东租赁船舶。

Alphaliner数据显示,8月1日,全球集装箱船队规模为6137艘、2387万TEU,其中以TEU计算的56.1%运力由非运营船东提供。

上半年,庞大的闲置运力规模,不仅影响班轮公司的自有运力,且租赁船舶规模也相应缩减,非运营船东经营深受影响。具体到船型,在受新冠肺炎疫情影响较大的南北航线以及各区域支线上,班期取消规模大,所涉以在短期市场运营为主的8000TEU以下型船受影响较大;运营于东西干线的大型集装箱船因普遍锁定长期租约,运营状况稍好。

与此同时,也应看到,鉴于班轮公司规模庞大的租赁需求,以及头部非运营船东拥有的较强话语权,集装箱船租赁市场供需双方具有相对稳定的关系,形成了博弈中共生的生态格局。

班轮公司租赁需求规模大

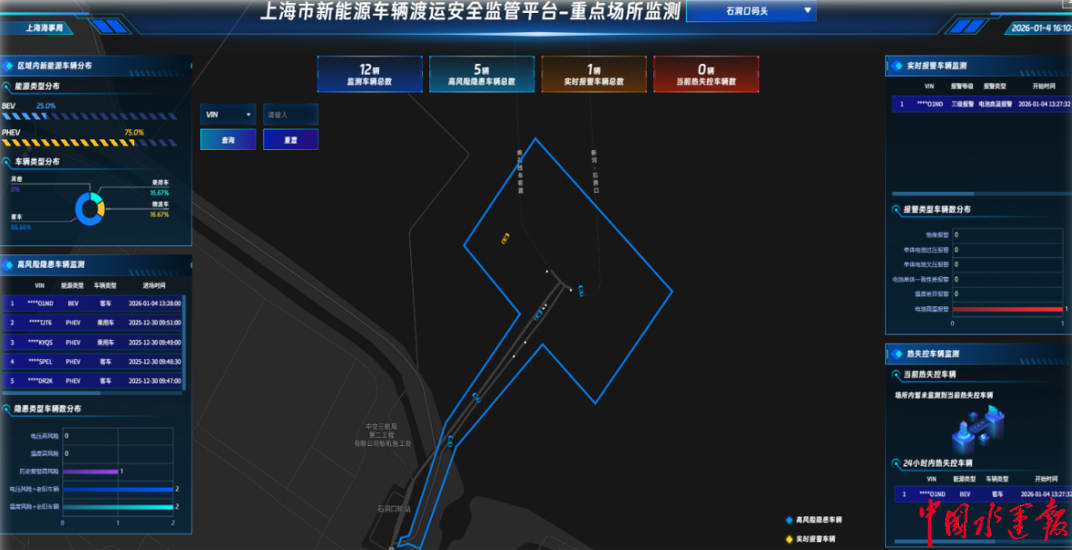

全球前三十家班轮公司中,28家需要从非运营船东处大规模租入集装箱船。8月1日,前三十家班轮公司的总运力规模为4261艘、2184万TEU;租入运力规模为2531艘、1225万TEU,以TEU计,租赁运力占56%(见表1)。

{非本站图片}

从租赁运力规模来看,地中海航运以432艘、284万TEU租赁运力遥遥领先,其他租赁运力超过100万TEU的班轮公司分别为达飞轮船、马士基、中远海控和海洋网联,分别为185万、169万、140万和102万TEU。

从租赁运力占比来看,丹麦UniFeeder Group为100%;以星航运和迪拜Global Feeder Shg均高于90%;地中海航运、阳明海运、海洋网联和达飞轮船均超过60%。

规模庞大的租赁运力需求,催生了实力强大的非运营船东群体。与此同时,为了长期保障船舶运力的安全供给,班轮公司均与非运营船东保持良好的合作关系。

非运营船东运力供给实力强

全球前三十家非运营船东有1359艘、875万TEU运力在营,以TEU计算,占全球运力比为37%;另有65艘、64万TEU集装箱船在建(见表2)。

非运营船东的主体是独立船东,包括加拿大塞斯潘、希腊高世迈、英国佐迪亚克、德国奥芬集团、希腊达那俄斯以及总部位于新加坡的东太平洋航运等,这些独立船东通过传统的经营管理优势,成为集装箱船租赁市场上的核心力量。金融租赁企业,是随传统银行系的银团贷款融资在10余年来的缩减而起,日本的正荣汽船、中国的交银租赁、民生租赁以及招银租赁等,正在集装箱船租赁市场上扮演更加重要的角色。与此同时,船厂系与航运系融资租赁企业,也被过去10年来的船厂接单难和船东融资难境况催生,如中远海发等在集装箱船租赁市场上也占有一定的地位(见表2)。

{非本站图片}

目前,头部非运营船东拥有的船队规模较大,排名前三的塞斯潘、中远海发和正荣汽船,拥有在营船舶的规模分别为103万、63万和53万TEU;排名第四的高世迈拥有在营船舶正冲击50万TEU;排名第十的东太平洋航运以24万TEU的在建船舶正迈向“50万TEU阵营”。

金融租赁企业中,除了排名第三的正荣汽船,交银租赁和民生租赁分别以43万和40万TEU,位列第五和第七。

特别值得一提的是,在集装箱船租赁市场上,尽管欧洲传统独立船东均未进入前三甲,但是希腊、德国、英国以及挪威等传统航运国家的船东,仍是市场上的中坚力量,包括高世迈、佐迪亚克、奥芬集团、达那俄斯等。

在集运市场不景气时,非运营船东并未受到班轮公司的大规模 “挤兑”。在限制船舶规模最大的5月下旬,全球不活跃运力为551艘、261万TEU,其中非运营船东运力占比仅为33%。

船租双方博弈中共生

从主要独立船东的生产经营状况来看,尽管与班轮公司有利益之争,但在独立船东实力较强时,双方更多是在博弈中共生。

塞斯潘

塞斯潘主要通过与班轮公司合作,为船舶争取长期租约以获取稳健盈利。塞斯潘载箱量超过8500TEU的船舶有相对稳定的长期租约,且平均日租金保持在3.3万~5.0万美元的较好水平(见表3)。二季度末,塞斯潘载箱量超过8500TEU的船舶为77艘、85万TEU,以TEU计,占其船队比为82%。

塞斯潘旗下1.2万~1.31万TEU型船的租金水平最高,配置在远东—北美航线上具有较好的经济性。5月以来,远东—北美航线运价经历大幅上涨,班轮公司普遍增加在这一航线上的运力。

前两季度,塞斯潘船队平均利用率分别为97.90%和97.40%,均略低于2018年同期的98.2%和98.8%。

目前,塞斯潘拥有船舶124艘、104万DWT(平均船龄8.84年),占全球集装箱船租赁市场份额的8%。塞斯潘主要客户包括中远海控(一季度末,以TEU计租赁比例约为27%)、阳明海运(23%)、海洋网联(15%)、达飞轮船(14%)、地中海航运(7%)、赫伯罗特(7%)以及马士基(5%)等。

高世迈

高世迈的经营策略似乎传承了希腊船东风险偏好更高的传统,上半年,在租赁市场不景气的情况下,其为37艘船舶重新安排租约。根据高世迈的业绩报告,以数量计,其只有1/3船舶有长期租约,而其装载量超过8000TEU的船舶(共29艘)只有55%有3年以上租约。不过,受部分船舶锁定长期租约影响,高世迈大型船舶的平均获租期限仍较长(见表4)。

{非本站图片}

一季度,高世迈的船舶利用率为99.7%,却罕见地未公布二季度的船舶利用率。该企业表示,二季度较低的船舶利用率导致其业绩下跌。从疫情暴发以来的情形来看,高世迈的约40艘8000TEU以下型船受到较大影响。

由于上半年短期租赁市场不景气,高世迈将2艘1997年建造的7400TEU型船送厂拆解。

目前,高世迈拥有在营船舶71艘、49万TEU(平均船龄12.31年),另有4艘1.3万TEU型船在建。高世迈主要客户包括阳明海运(二季度末,对租赁收入的贡献为28%)、长荣海运(24%)、地中海航运(22%)、马士基(10%)、赫伯罗特(15%)以及中远海控(1%)等。

达那俄斯

达那俄斯的船队结构与高世迈相近,装载量超过8000TEU的船舶21艘、约占34%;4000~5000TEU型船12艘;2000~5000TEU型船19艘。达那俄斯在其业绩报告中表示,其在未来12个月内租约覆盖率较高,分别占营业收入的85%和营业天数的62%,可远离近期租金波动。

上半年,达那俄斯的船舶利用率仅为94.2%(前二季度分别为91.3%和97.1%),较2019年同期的98.8%大幅下降。由于中小型集装箱船占比较高,达那俄斯的总体船舶利用率保持在较高的水平。

目前,达那俄斯拥有集装箱船63艘、39万TEU(平均船龄13.94年)。达那俄斯的主要客户有HMM、达飞轮船、赫伯罗特、阳明海运以及以星航运等。

来源:航运交易公报