船公司的路在何方?

作者: 发布时间:2023年08月11日 浏览量:512 字体大小: A+ A-

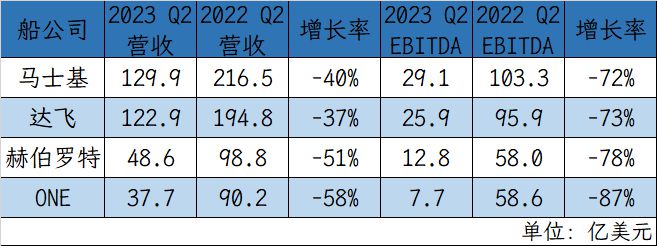

马士基、达飞、赫伯罗特、ONE等巨头陆续披露2023年二季度报,同比下跌72%至87%的息税折旧摊销前利润(EBITDA)没那么触目惊心,真正可怕的是对未来的预期。马士基将2023年全球集装箱需求从-2.5%至0.5%下调至-4%至-1%;达飞预计运输市场不断恶化,鉴于需求不确定,新运力进入市场可能会拖累运费;赫伯罗特预计盈利将正常化,并把货量对业绩的影响调整为严重,ONE表示因市场前景不确定,无法合理预测2023年业绩。前景低迷,“正常化”与“控制成本”成了班轮公司报告中的两大关键词,船公司似乎回归了起起伏伏的周期性轨道,但刚经历了空前繁荣的他们,谁也不想又过回节衣缩食的紧日子,问题是,船公司要如何度过,乃至跳出周期呢?

转型物流没有成功

疫情之前,马士基就率先转型,将自己定位成端到端综合性物流公司,寻求更稳定也更有利可图的商业模式,为此炮制了一个又一个充满想象力的宣传片,也在收购与整合物流公司的过程中支出了大量真金白银,现在看来,这个选择谈不上成功。据Linerlytcia统计,自2020年起,马士基在物流服务部门投入了近100亿美元的增量资本,总投资成本从2020年初的8亿美元增加到105亿美元,但2023年二季度报显示,其物流部门的息税前利润(EBIT)仅为1.15亿美元,季度投资回报率只有1.1%。如果剔除最近收购的公司(如利丰物流),其物流销售额下降了19%。

马士基各业务板块中,只有物流部门各项指标均未达标,过去一年的自然增长率为-3%(目标为10%),息税前利润率(EBIT margin)为4.3%(目标为6%,马士基预计2023年全年仍无法达标)。马士基将物流部门的低迷归因于关键客户去库存,表明物流服务对零售领域的集装箱货量十分敏感。换句话说,作为综合物流集成商的马士基和班轮公司一样沉浮于全球经济周期中,而马士基还为此牺牲了市场份额。

决心转型后,马士基决定保持一定运力的船队,其他船公司扩张时,马士基的市场份额随之下滑至15.2%。2023年2季度,市场货运量同比下降1.9%,马士基的载货量下降了6.1%,而达飞、赫伯罗特、ONE分别下降了0.3%、2%、3.9%。据Linerlytcia估计,如果马士基选择维持市场份额,过去3年间本可再多至少40亿美元的利润。马士基表示比起市场份额,更重视利润,但现实是份额与利润都不美观。

达飞的物流部门同样受到货运市场低迷的影响,其 2023年二季度营收为37.79亿美元, 同比不增不涨,息税折旧摊销前利润为3.56亿美元,息税折旧摊销前利润率(EBITDA)为9.4%,和马士基(9.2%)相差不多。和马士基一样,达飞在过去一年内也收购了Ingram CLS、Gefco、Colis Privé等大型物流公司,但没能带来更多增长,事实上,比起马士基,达飞在汽车物流领域优势巨大,在火爆的汽车运输市场中分到了一杯羹,却没能拉升物流部门的财务报表。目前来看,对班轮公司来说,在物流领域的投入与产出不成正比,马士基表示将在内部集成工作完成后再考虑新的收购。

旧路子 or 新故事

物流领域不成功,海运则正在陷入危机。马士基各个业务板块中,海运部门盈利最高,2023年上半年息税前利润为31.74亿美元,物流部门与码头部门则分别是2.5亿美元与4.76亿美元,而在马士基的全年财务预期中,2023年整个集团的息税前利润为35-50亿美元,这表明下半年马士基海运部门可能只能达到盈亏平衡。在一众船公司中,马士基保持了68%的合同份额,相对更依赖即期运价的其他船公司形势更不乐观。在这种情况下,船公司要想平稳越过周期,不能光靠疫情期间攒下的家底。

严控成本、消化运力是船公司应对行业低潮的旧路子,也是他们正在做的事,马士基与ONE都在报告中表明,慢速航行与燃料价格大幅下降节省了巨额成本,马士基在燃油支出上同比减少了34%,省下了约8亿美元(其海运部门二季度息税前利润是12.05亿美元),ONE也节省了1.08亿美元(其息税前利润是3.86亿美元)。马士基还表示将采取重新谈判码头合同、重新部署集装箱以及减少租船成本,ONE将优化船队运力,以星此前也提前终止了部分租船合同,并将部分船舶转租。

除了降低成本,船公司还需要新的增长点、新的故事来妆点财报。在减碳趋势下,在零碳领域的投资既是为了满足环保法规监管的要求,也给了各大班轮公司推出环保运输这一新商品的契机。就像绿色有机食品一样,零排放供应链意味着有钱而忠诚的客户,愿意付出更高道德成本。马士基又走在前头,首先定下到2040年实现净零排放的目标,订购全球第一艘甲醇动力箱船,与H&M、联想等企业签订环保运输协议……达飞、赫伯罗特也在跟进,分别为德迅、DB Schenker提供生物燃料运输服务。

不过现实是,绿色甲醇燃料产能不足,马士基目前还没能为其订购的船队获得足够的绿色甲醇,其他船公司的LNG船队也受到质疑,因为LNG比起传统燃油船只降低了20%碳排放。近日,Ship It Zero发布的报告表示,船公司仍然在依赖LNG、洗涤器等解决方案(仍存在大量碳排放),在他们的航运业脱碳等级评级中,只有马士基达到B级,ONE与HMM是C级,MSC、达飞、中远海运为D级,赫伯罗特、长荣、阳明只有F级。更关键的是,客户不那么热衷环保运输服务,赫伯罗特首席执行官表示原以为相关产品会很快售罄,但事实并不如意。

港口圈(ID:gangkouquan)认为,疫情之后,集运行业的周期性没有得到根本改观。美线、欧线运价连续几周上涨,证明船公司确实能够通过调控运力来稳定运价,可一大批箱船即将下水、屡屡冒头的价格战又表明他们更习惯旧的竞争方式,而全程物流、环保运输等差异化产品没有带来有力增长,要想走出周期,船公司的路究竟在何方?

来源:港口圈