张龙星:国际油轮运费高波动时期或已结束

作者:张龙星 发布时间:2020年09月08日 浏览量:639 字体大小: A+ A-

变动的基本面

油轮运费变化,背后是国际原油贸易的深层次变化。近年来,无论原油贸易还是成品油贸易,都呈现了显著的变化。原油贸易方面,世界石油资源和消费市场不均衡极大地促进着国际石油贸易的发展,全球油品贸易量增速高于全球原油贸易增速。2000年至2018年,世界油品贸易量由941万桶/日提高到2590万桶/日,年均增速近6%;同期世界原油贸易量由3326万桶/日提高到4545万桶/日,年增速仅为1.6%;世界石油贸易量与油品贸易量的比率由2000年的3.5倍降至2017年的1.75倍。

成品油贸易方面,跨区域流动的规模越来越大。亚太地区炼油能力和原油贸易量迅速增长,推动全球油品贸易东移。同时,随着炼油能力过剩,亚太地区成品油过剩日趋严重,呈现非常明显的外溢趋势,改变了原来区内消费的格局。中东的沙特、阿联酋等国集中修建炼厂,解决国内成品油生产相对偏弱的局面,由成品油净进口区域转变为净出口区域。北美成为全球最大的成品油出口地区,美国成品油从墨西哥湾运出来销往拉美。而拉美成为全球最大的成品油净进口地区,非洲紧随其后。

今年年初以来新冠肺炎疫情全球蔓延,使2016年开启新的石油周期出现新变化。2016年以沙特为首的欧佩克国家和俄罗斯为首的非欧佩克国家联手达成减产联盟,石油需求增长进入平台期成为业内共识,石油需求峰值成为高频词。今年新冠肺炎疫情全球蔓延,将加速需求峰值的到来。根据DNV GL的预测,新冠肺炎疫情对于全球能源需求产生了较大抑制。石油需求周期被人为打破,石油需求峰值将延后数年出现,而疫情抑制下国际油价难以有效复苏,全球石油投资被抑制,将会导致石油未来产出受到打压,可能导致国际油价最早在2022年出现高位运行可能性。

对于油轮船东来说,深刻理解未来国际石油市场的周期变化有助于理解运费市场变化。新冠肺炎疫情以来,国际油轮运费在2020年上半年出现了高波动率特点,但下半年后继乏力,市场预计运行中枢下降,震荡运行为主。

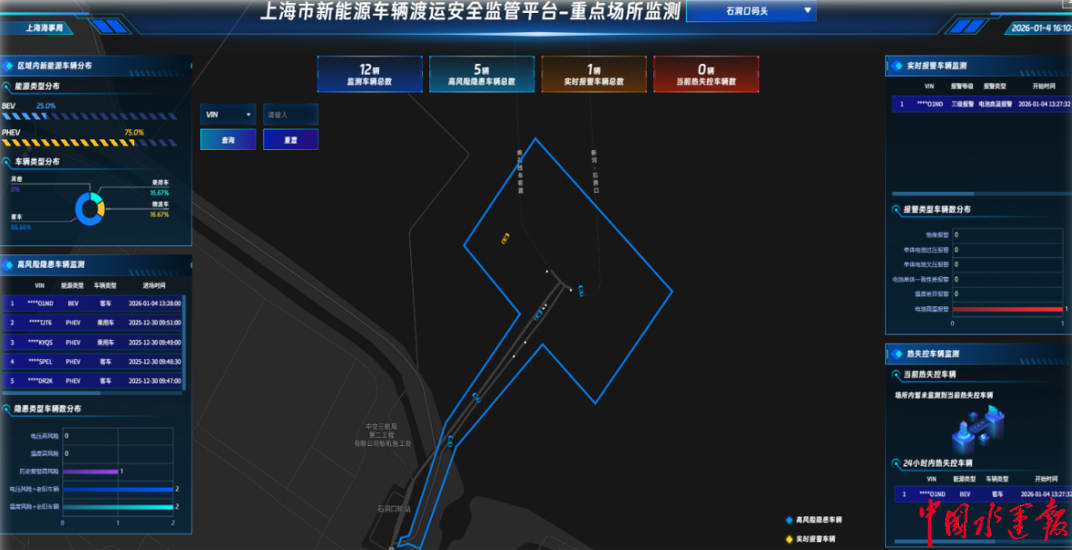

波罗的海交易所成品油油轮指数 来源:波罗的海交易所

高波动的原油轮运费国际油轮为国际贸易服务,一般情况下,因为超大型油船(VLCC)初始投资大,回收周期漫长(20年周期)、供需关系常年稳定,国际油轮运费价格平稳,占运载货物成本的4%至6%,而今年上半年油轮运费则经历了三起三落,甚至出现了买得起油、租不起船的现象。

原油轮即期运输市场,波罗的海交易所原油综合运价指数(BDTI)从年初的1500点迅速跌至3月上旬的764点,跌幅近50%。3月中旬,沙特开启石油价格战,BDTI摸高1518点后重回跌势。3月底因油价持续下行,浮舱需求增加,BDTI逐步反弹至4月初的1406点后回调。4月下旬,市场货盘集中成交,BDTI再度跳升至1550点的年内高点。此后,随着欧佩克等减产及原油去库存,市场量价齐跌,6月12日报551点,上半年平均1040点,同比上涨40%。2020年新世界油轮名义运费指数(WS,Worldscale)基准费率上调,其中西非马隆格、杰诺至中国宁波航线(CT2)基本费率上调幅度较大,为16.6%(相同运价的WS比2019年下调)。

这一波运费高波动率与近年来全球石油运输吨里程需求增加,新造船投资匮乏的基本面是分不开的。

沙特价格战,增产抢船,物理船位紧张推高运费。沙特作为全球原油出口大国,出口主要依靠海运,沙特原油出口的变化,对原油运费的影响非常大。3月6日,欧佩克+谈判破裂,3月7日开始几天之内,沙特大幅调低原油官价销售贴水,沙特Bahri在现货租船市场订走20余条VLCC,并宣布从1月份的973万桶/日增产至1300万桶/日。3月16日,国际原油运费随之出现第一个波峰后回调。3月31日,受4月载期需求旺盛影响,运费到达第二个波峰。随后Bahri高价预定的几条VLCC被取消,运费再次下探。4月12日,欧佩克+达成史无前例的减产协议,运费逐渐下调。

深度正向市场结构驱动海上浮舱,支撑高运费市场。一般情况下,囤油商有几种套利途径。其一是纸货套利空间,主要是利用月间差及价差套利,其二是运费套利,利用转租再租的价差套利,其三是实货套利,主要看是升贴水的变化。所谓正向市场,就是近月端价格较低,而远月端价格较高的市场格局,囤油商可利用仓储套利。今年三四月份,就是典型的正向市场,囤油商大量囤油,推高油轮运费。然而,受库存影响,油到了港口卸不下来,被动成为海上浮舱,可用油轮数量减少,进一步挤占市场运输能力,推高运费。5月初,全球浮舱达到了顶峰,后逐渐下降,运费也随之逐步下降。

吨里程需求增加,新造船投资匮乏,推高运费。市场需求端,一方面,本次沙特与俄罗斯开展价格战,暴露了海运物流能力的短板。俄罗斯主要通过管道出口原油,受海运物流的限制比较小,而沙特多数靠海运。从沙特往返亚太运输油品需要45天,而经过好望角往返西北欧需要90天,今年上半年,沙特运往西北欧原油增加,大幅提高了吨里程需求,提升了市场运费紧张预期。另一方面,贸易流向的变化有效支撑运费走高。近年来,全球海运原油贸易量维持在每日3800万桶水平,但贸易流向一直发生深刻变化,美国已经成为全球主要出口国之一,吨里程需求大幅上升,对运费市场支撑明显。油轮供给侧,受过去十年全球运费市场疲弱影响,船东投资热情并不高。2015年全球新船交付量仅800万载重吨;2019年上涨为2720万载重吨、113条新船,是2011年以来的最高值;2020年预计仅1460万载重吨、61条新造船。吨里程需求增加然而新造船投资匮乏,是油轮运费波动的长期基础。

下半年原油船运费市场更多受到我国国内原油库存满罐、堵港问题的影响。5月1日,史上最大规模减产协议开始执行,但全球成品油需求恢复之路艰难,成品油裂解差持续低位运行,但是国内地炼上半年一直爆买中东原油实货,销售溢价一涨再涨,甚至迪拜原油率先出现了反向市场结构。

国内港口大面积拥堵,原油船在国内滞港严重,支撑了当前运费小幅反弹,虽然上海原油期货现在出现正向市场结构,但由于国际能源交易中心指定交割库容有限加之仓储费用高企,因此多头也面临着展期巨大压力,只能寄希望于油价绝对值继续上扬,由于利润微薄,运费一旦上涨,则买入热情将被抑制。因此一旦国内库存堵港问题解决,原油船供应就会过剩,再加之全球消费整体疲弱,浮舱释出,过剩的船位势必打压市场。下半年原油船运费市场料将疲弱,难有起色。

过山车的成品油运费

上半年,成品油运费市场和原油运费市场一样走上了风口,5月出现峰值之后快速下跌。上半年,国际成品油即期运输市场收益大幅增长。波罗的海交易所成品油轮综合运价指数在418点至2190点,平均834点,同比上升38.3%。

据克拉克森统计,今年上半年即期市场MR型油轮平均收益为2.45万美元/日,同比上升97%。其中,欧陆至美东3.7万吨级油轮为3.1万美元/日,上升163%;波斯湾至日本航线7.5万吨级和5.5万吨级油轮分别为4.89万美元/日和3.4万美元/日,分别上升170%和165%。

成品油船运费飞涨,主要是受存储影响。成品油作为专业且要求高的大宗商品,由于其物理化学属性,存储一直是难题。而今年上半年,受新冠肺炎疫情及石油市场双重影响,存储难题造成船舶供应紧张,推高运费。

成品油的存储难题造成的第一个主要问题是各大石油贸易商和大油公司选择短期或中期租成品油船来作为海上浮舱。据航运经纪公司Braemar ACM的数据,截至4月底,目前全球有240多艘成品油油轮被用作海上浮舱。

成品油存储难题造成的第二个主要问题是码头的拥堵,由于岸罐满舱短期内很难被消耗,导致原本很多直接卸货的成品油船只能变相成为临时的海上存储,等待卸货的时间可能从几天到几个星期不等,这不仅进一步缩紧了船舶的供应,租家迫不得已寻找替代船,进一步推高运费市场。

成品油存储难题造成的第三个问题是炼厂都希望可以把岸罐空出空间来继续炼厂生产,这样造成的问题是即使成品油需求在不断下降,需要运出的货量却在增加,租船难度大幅增加。同时由于兴隆公司陷入财务危机的影响,兴隆公司旗下的油轮船队Ocean Tankers部分成品油船不能被很多租家接受,使原本就紧张的船舶供应更是雪上加霜。

经历了4月实货市场疯狂后,成品油需求逐渐恢复,国际油价绝对值上涨,市场结构从深度正向市场朝着反向市场演进,码头拥堵情况好转,浮舱析出,5月峰值过后成品油运费逐渐下调。随着国际油价运行中枢逐步上扬,期限结构改善,期货升水现货局面好转,预计浮舱进一步析出,运力释放将对运价形成抑制。

展望下半年,新冠肺炎疫情的封城封国仅仅是“隔裂”了需求,并没有消灭需求,但是广泛的影响造成了非V形、“耐克勾”形恢复,估计1年至2年全球会回到原来的发展曲线。

成品油需求恢复缓慢但是稳定,我国成品油出口有利于托底并推升成品油船运费市场,我们预期在下半年看到稳步从谷底向上的成品油船运费走势,涨幅有限但稳定。

新冠肺炎疫情冲击下,价格战闪电落幕,美沙俄的原油三国杀演变成为三国策,伴随各国陆续复工复产,国际油轮运费持续下落,海上浮舱不断释放让运费市场进一步承压,下半年油轮运费市场走势预计难以向好,震荡行情为主。

来源:上海石油天然气交易中心